| Experten-Kolumne |

16.03.2016 09:18:10

|

Geballte Turbulenzen, Irreführende Marktsignale

Kolumne

Seit Anfang 2015 ist die Volatilität an den Märkten deutlich gestiegen. Heute ist klar, die Euphorie Anfang 2015 an den Staatsanleihe- und Immobilienmärkten war übertrieben.

Die Erfahrung lehrt, dass die Märkte häufig irreführende Signale senden und Turbulenzen in der Regel geballt auftreten. Nachdem die Märkte uns im ersten Quartal des vergangenen Jahres an der Nase herumgeführt hatten, war die unerwartet scharfe Korrektur bei Bundesanleihen im zweiten Quartal der erste Hinweis auf tiefgreifendere, anhaltendere Schwankungen am Markt. Gleichzeitig markierte dies den Beginn eines nachlassenden Risikoappetits bei der Anlegerschaft. Das zeigte sich u. a. an ungewöhnlich hohen Risikoprämien. Auch die Stimmungsbarometer stürzten ab.

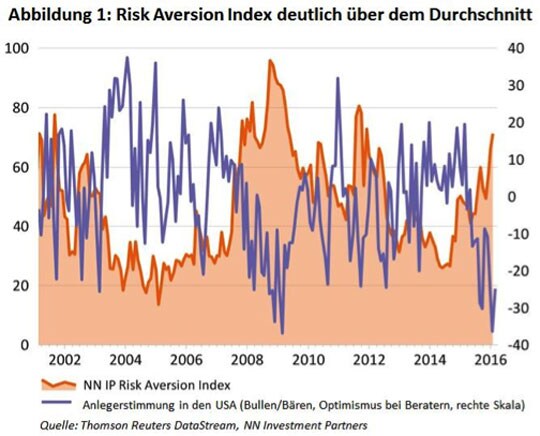

Abbildung 1 zeigt unseren Risk Aversion Index, der sich aus den gewichteten Durchschnitten der Risikoprämien in verschiedenen Marktsegmenten zusammensetzt. Danach verlangen Investoren derzeit eine deutlich über dem Durchschnitt liegende Vergütung für ihre Kapitalallokation (der aktuelle Score liegt bei 72 gegenüber einem Durchschnitt von 48). Die Stimmung unter US-Anlegern ist mittlerweile sogar auf den tiefsten Stand seit dem Höhepunkt der Euro- und der Lehman-Krise gesunken. Auch stärker global orientierte Stimmungsbarometer sind schwach, allerdings weniger extrem als die US-Messwerte.

Verkaufsstimmung an den Märkten

Entsprechend herrschte in den vergangenen zehn Monaten eine Verkaufsstimmung an den Märkten vor. Zunächst beschränkte sich diese Stimmung auf Assets mit hoher Zinssensitivität (Stichwort: Kurssturz bei Bundesanleihen) und die Sorge um einen Dominoeffekt aus Griechenland. Entsprechend schlecht schnitten globale Anleihen, Immobilien und europäische Aktien im zweiten Quartal 2015 ab. Im Sommer waren es dann wieder die Rohstoffmärkte und Märkte im Umkreis der EM, die von Kursrutschen betroffen waren, während Angst vor einer globalen Rezession im dritten Quartal die Aktien- und Immobilienmärkte belastete.

Seitdem hat sich die Achterbahnfahrt an den Märkten fortgesetzt und führt zu erheblichen Schwankungen bei den monatlichen Renditen auf risikoreiche Assets (siehe Abbildung 2). Zum Teil wird die Volatilität an den Märkten dadurch befeuert, dass die Anleger immer weniger Vertrauen in die Bereitschaft und Fähigkeit der Zentralbanker setzen, erforderlichenfalls weitere Lockerungsmassnahmen zu ergreifen. Das würde jedenfalls erklären, warum die Staatsanleihemärkte in dem risikoaversen Umfeld der zweiten Jahreshälfte kaum anzogen. Die relative Lustlosigkeit dieser Märkte zeigt sich auch an der recht stabilen Entwicklung der monatlichen Renditen auf Bundesanleihen zwischen September und Januar, wie Abbildung 2 verdeutlicht.

Ängste vor Rezession sind übertrieben

Erst während der ersten beiden Monate des laufenden Jahres änderte sich das Marktverhalten wieder. Wenn auch die Kurse an einigen Märkten weiter rutschten, so verlagerte sich der Trend allmählich von den EM und Rohstoffmärkten mit potenziellen Ausstrahlungseffekten hin zu den entwickelten Märkten (developed markets, "DM"), wo man sich insbesondere über Rezessionsrisiken in den USA sorgt. Damit verstärkte sich die Überzeugung am Markt, dass eine weitere geldpolitische Lockerung in den DM (also keine weiteren Zinserhöhungen durch die Fed, aber weitere akkommodative Massnahmen aufseiten von EZB und BoJ) ansteht. Dass Zentralbanker in den DM ihren Worten auch Taten folgen lassen (sowohl die BoJ als auch die schwedische Riksbank haben ihre Zinsen (weiter) in den negativen Bereich gesenkt), verstärkt diese Überzeugung noch.

Unserer Einschätzung nach sind die Ängste vor einer Rezession in den USA oder gar weltweit übertrieben. Dennoch lässt sich nicht leugnen, dass die Wachstumsdynamik nachlässt und die verbreitete Verkaufsstimmung unter den Anlegern ein fragiles Marktumfeld schafft. Im Übrigen kann die negative Rückkopplung zwischen Finanzmärkten und Realwirtschaft die weitere Entwicklung nachhaltig belasten. So jedenfalls funktioniert ein pfadabhängiges und komplexes adaptives System wie unser globales Wirtschaftssystem.

Gleichzeitig ist der Pessimismus unter Anlegern extrem gestiegen und so auch ihre Cash-Positionen. Zusammen mit der bekräftigten Bereitschaft der Zentralbanken, weitere expansive Massnahmen folgen zu lassen, sowie den ersten Hinweisen auf eine Bodenbildung bei Ölpreisen um 30 Dollar, erhöht dies das Risiko von "Short Squeezes"* auf die aktuell gehaltenen Handelspositionen.

Allokationsentscheidungen bleiben schwierig

All das macht Allokationsentscheidungen schwierig. Die Ängste könnten sich kurzfristig noch verstärken und ihre eigene Realität schaffen. Doch auch bei Aussicht auf ein etwas langsameres Wachstum scheinen die Märkte in ihrer Preisentwicklung momentan übermässig pessimistisch. Insofern sind jetzt positive Impulse vonnöten, damit die "Short Squeezes" eine Normalisierungsrallye anstossen können.

Vor diesem Hintergrund bleiben wir bei einer relativ ausgeglichenen Asset-Allokation, behalten aber jene Bereiche im Auge, die potenziell in eine anhaltende Negativspirale münden könnten: Rohstoffe und festverzinsliche Spread-Produkte. Zum Ausgleich haben wir unsere Position bei der Asset-Klasse, die am meisten von niedrigen, aber stabilen Ölpreisen, weiteren wachstumsorientierten geldpolitischen Massnahmen und sinkenden Wachstumsängsten bei Investoren profitieren würde, ausgeweitet: Aktien.

Valentijn van Nieuwenhuijzen, Head of Multi Asset bei NN IP

Der obige Text spiegelt die Meinung des jeweiligen Kolumnisten wider. Die finanzen.net GmbH übernimmt für dessen Richtigkeit keine Verantwortung und schliesst jegliche Regressansprüche aus.

Inside Fonds

Meistgelesene Nachrichten

Top-Rankings

Weitere Artikel dieses Kolumnisten

Börse aktuell - Live Ticker

SMI im Feiertag -- DAX geht etwas fester ins Wochenende -- Wall Street letztlich uneinheitlich -- Hang Seng letztlich stärker - Tokio und Festlandchina geschlossenAm Freitag blieb der heimische Aktienmarkt feiertagsbedingt geschlossen. Der deutsche Leitindex konnte sich nicht für eine Richtung entscheiden. Die US-Börsen wechselten ebenso häufig das Vorzeichen. Vor dem Wochenende ging es in Hongkong aufwärts, während die Börsen in Tokio und Festlandchina geschlossen blieben.