| UBS Anlagethemen |

14.05.2021 11:26:23

|

Hedging-Strategie: Auf Nummer sicher in den Sommer

Kolumne

An den Weltbörsen purzeln die Rekorde. Auch wenn Analysten die Aussichten weiterhin als positiv einschätzen, könnte der Zeitpunkt für eine Depotabsicherung günstig sein. Put Warrants bieten ein passendes Instrumentarium.

Rekordjagd im Eiltempo

Wie im Flug hatte der US-Leitindex zuvor die Marke von 4'000 Zählern überschritten. Seit der Einführung im Jahr 1928 benötigte der Richtwert im Schnitt 9.9 Jahre, um sich zu verdoppeln. Der Anstieg von 2'000 auf 4'000 Punkte dauerte lediglich 6.6 Jahre.* Mit den Kursen ist die Bewertung nach oben gegangen: Factset taxiert das Kurs-Gewinn-Verhältnis für den S&P 500 Index (Forward, 12 Monate) auf 22.3. Damit übertrifft diese Kennziffer ihren zehnjährigen Mittelwert um knapp 40 Prozent. Gleichwohl sieht UBS Global Wealth Management (GWM) weiteres Aufwärtspotenzial. Die Analysten ihres Chief Investment Offices (CIO) verweisen auf die durch den Impffortschritt forcierte Konjunkturerholung sowie die Unterstützung von Seiten der Politik. Allerdings raten sie zu einem längerfristigen Buy-and-Hold-Ansatz.2

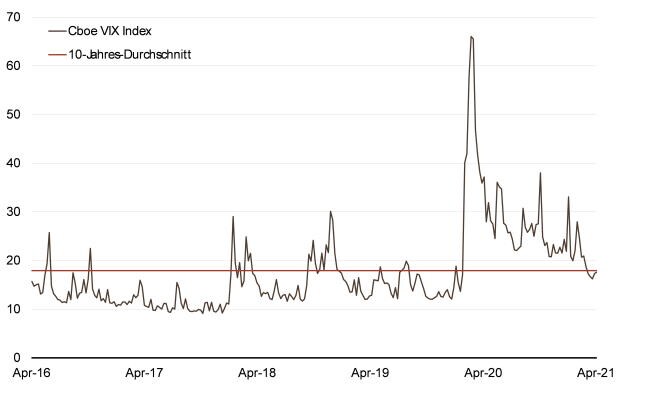

Trotz der positiven Aussichten dürfte bei so manchem Investor gerade eine alte Börsenweisheit ins Gedächtnis rücken: «Sell in May and go away». Unter Verweis auf die Saisonalität rät diese, Aktien im Wonnemonat zu verkaufen. Der zweite Teil des Zitats lautet «But remember to come back in September». 2019 hat UBS GWM CIO jedoch festgestellt, dass sich der vorübergehende Tausch von US-Aktien gegen US-Staatsanleihen - ausgehend von 1928 - nicht gelohnt hätte. Im Gegenteil: Ein ununterbrochenes Engagement im Leitindex S&P 500 hätte weitaus mehr Rendite abgeworfen.3 Passendes Instrumentarium Für Anleger, die beruhigt in die Sommermonate übergehen möchten, ohne ihr Börsenengagement zu unterbrechen, könnte der Zeitpunkt für eine Portfolioabsicherung günstig sein. Als Instrumente für dieses im Fachjargon als «Hedging» bezeichnete Strategie bieten sich Put Warrants an. Sie gewinnen überproportional an Wert, sobald der Basiswert fällt. Momentan spricht gerade die geringere Volatilität für diese Produktgattung. Die implizite Kursschwankungsbreite zählt neben anderen Parametern zu den wertbestimmenden Faktoren der auch als Optionsscheine bezeichneten Papiere. Prinzipiell gilt: Steigt die Volatilität, nimmt der Preis des Warrants unter ansonsten gleichen Bedingungen zu und umgekehrt. Ablesen lässt sich die in Optionen auf die S&P 500 Mitglieder eingepreiste Kursschwankungsbreite am VIX Index - der Benchmark notiert weiterhin auf relativ tiefem Niveau seit Anfang 2020 (siehe Chart).*

Beispiele für die Versicherung «Marke Eigenbau»

Eine stärkere Wall Street-Exponierung kann beispielsweise mit dem Put Warrant (Symbol: SPXWCU)** vorübergehend abgesichert werden. Das auf dem S&P 500 Index basierende Produkt verfällt am 17. September 2021. Angenommen, es befinden sich US- Large Caps in einem Volumen von 100'000 US-Dollar im Depot. Dann bräuchte es aufgerundet 2'388 Stück des Puts. Diese Zahl entspricht dem Quotienten von Portfoliowert und Indexstand, multipliziert mit dem Bezugsverhältnis (100'000/4'188 x 100). Die Versicherung greift, sobald der Basiswert am Verfalltermin unter dem Strike (4'000 Punkte) notiert (Daten vom 10.05.2021).

Natürlich lässt sich die Hedging-Strategie auch in ein Depot implementieren, welches von heimischen Large Caps dominiert wird. Zum Warrant-Fundus von UBS zählt ein Put (Symbol: SMBIZU)** auf den SMI Index. Mit 11'000 Punkten liegt der Strike rund 123 Zähler unter dem Kurs des Schweizer Börsenbarometers. Dieser Put ist ebenfalls am 17. September 2021 fällig und wäre somit für eine mögliche Absicherung über die Sommermonate gut geeignet (Daten vom 10.05.2021).

Cboe VIX Index (5 Jahre, Angaben in %)*

Quelle: UBS AG, Bloomberg.

*Bitte beachten Sie, dass vergangene Wertentwicklungen keine Indikationen für künftige Wertentwicklungen sind.

**Die Produktdokumentation, d.h. der Prospekt und das Basisinformationsblatt (BIB), sowie Informationen zu Chancen und Risiken, finden Sie unter: ubs.com/keyinvest.

1) Quelle: Thomson Reuters, Medienbericht, 29.04.2021

2) Quelle: UBS CIO GWM, «S&P 500 climbs above 4'000: further upside ahead», 06.04.2021

3) Quelle: UBS CIO GWM, «Should you sell in May and go away?», 02.05.2019

Risikohinweis: Warrants sind nicht kapitalgeschützt. Aufgrund des Hebels werden Kursbewegungen des Basiswertes überproportional nachgebildet, so dass sich überdurchschnittliche Gewinne und Verluste aufbauen können. Bewegt sich der Basiswert bis zum Verfalltag nicht unter den Strike, kommt es zum Totalverlust des eingesetzten Kapitals. Warrants sind während der Laufzeit verschiedenen Markteinflüssen unterworfen (zum Beispiel Volatilität, Zinsen, Restlaufzeit). Zudem trägt der Anleger bei Strukturierten Produkten das Emittentenrisiko, so dass das eingesetzte Kapital - unabhängig von der Entwicklung der Basiswerte - im Falle einer Insolvenz der UBS AG verloren gehen kann.

Jérôme Allet, Leiter Public Distribution für Strukturierte Produkte Schweiz, UBS

Jérôme Allet, Leiter Public Distribution für Strukturierte Produkte Schweiz, UBS Investment Bank.

Ferrari versus Privatbank: Luxus ist nicht Vertrauen – Marco Parroni zu Gast im BX Morningcall

Im heutigen BX Morningcall spricht David Kunz gemeinsam mit François Bloch mit Gast Marco Parroni (heute Uniq Prime, ehemals Julius Bär) über Markenführung im Private Banking: Warum „Luxus“-Denken oft in die falsche Richtung führt, wie Sponsoring und Partnerships (u.a. rund um Formel E) als echter Wertetransfer funktionieren – und weshalb ein Ökosystem-Ansatz häufig mehr bringt als klassische KPI-Logik.

Themen im Gespräch:

💡Private Banking vs. Luxusmarke: wo der Vergleich hinkt

💡Sponsoring als Strategie: Sichtbarkeit, Glaubwürdigkeit, interne Akzeptanz

💡Wie man Brand-Impact realistisch misst

💡Vertrauen als Kernwert – und was KI daran (nicht) ersetzt

💡Was Marco Parroni heute mit Uniq Prime aufbaut

👉🏽 https://bxplus.ch/bx-musterportfolio/

Inside Trading & Investment

Mini-Futures auf SMI

Inside Fonds

Meistgelesene Nachrichten

Top-Rankings

Weitere Artikel dieses Kolumnisten

Börse aktuell - Live Ticker

Nach EZB-Entscheid und US-Inflationsdaten: SMI schliesst höher -- DAX beendet Handel freundlich -- Wall Street schlussendlich freundlich -- Asiens Börsen letztlich uneinheitlichAm heimischen Aktienmarkt ging es am Donnerstag nach oben. Am deutschen Aktienmarkt wurden ebenso Gewinne verzeichnet. Die US-Börsen notierten teils deutlich im Plus. An den Börsen in Asien ging es am Donnerstag in unterschiedliche Richtungen.